New Connect – Lampa Alladyna czy Puszka Pandory?

Koniec sierpnia 2007 roku. Na warszawskim parkiecie hossa trwa w najlepsze, nieświadoma zbliżającego się krachu. Wykorzystując kilkuletnią falę wzrostów, wszechobecny entuzjazm (oraz możliwości stworzone przez MIFID) powstaje NewConnect (NC)– „mini giełda” dla młodych przedsiębiorców. Prezes każdego z nich liczy na spektakularny sukces – sequel początków amerykańskiej historii dot-comów z przełomu XX i XXI wieku. Wielu próbowało, lecz sukces odnieśli nieliczni. Czy zatem NewConnect jest, jak głosi obiegowa opinia – sklepem pustych obietnic, czy raczej trampoliną na główny parkiet dla najwytrwalszych? Co przesądza o sukcesie, a co o porażce na tym rynku?

Nie tak dawno temu nad Wisłą – o początkach NewConnect

NewConnect powstał 30 sierpnia 2007 r. jako alternatywny system obrotu (ASO) (o innych ASO – darkpoolach pisaliśmy szerzej tutaj). Od początku powstania cieszył się ogromnym zainteresowaniem – liczba debiutów na NC przewyższała tą na GPW często dwu, trzy a nawet niemal sześciokrotnie. Szczyt tej aktywności na NC przypadał na 2011 rok, gdy na parkiecie „mini GPW” pojawiły się 172 nowe spółki.

Porównanie liczby i wartości IPO na NewConnect i GPW

Echo kryzysu finansowego skutecznie ostudziło jednak zapał przedsiębiorców do wkraczania na parkiet młodszego brata GPW, co wpłynęło zarówno na liczbę nowych podmiotów, jak również wartość samych debiutów. O 172 nowych spółkach i łącznej wartości oferty publicznej na poziomie 3,8 mld euro możemy, póki co, najwyżej pomarzyć. Do połowy 2019 roku miało miejsce 8 nowych spółek na NC. Zestawiając ze sobą ceny emisyjne akcji oraz ich wartość na zamknięciu w dniu debiutu, sukces wspomnianych IPO trzeba potraktować z rezerwą, stawiając raczej na długoterminową perspektywę inwestycyjną.

Debiuty (planowane i zrealizowane) na NewConnect w 2019 r.

Aktualnie, 2 lipca 2019r. na parkiecie NewConnect notowanych jest 385 spółek w tym 6 zagranicznych. Łączna kapitalizacja wynosi ok. 8,1 miliarda złotych. Dla porównania, na GPW notowanych jest niewiele więcej podmiotów, bo 461, w tym 50 zagranicznych. W kwestii kapitalizacji jednak doświadczenie i renoma GPW robi swoje – ponad 1,1 biliona złotych, czyli 140 razy więcej.

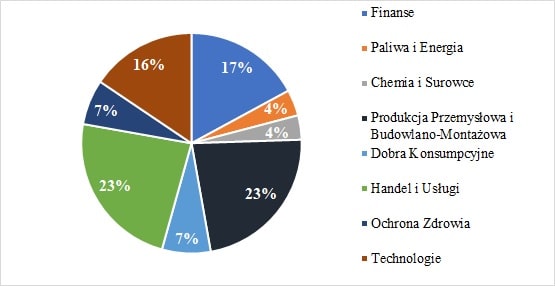

Na koniec 2018 roku reprezentowanymi sektorami na NC był Handel i Usług, Produkcja przemysłowa i budowlano-montażowa oraz finanse.

Dywersyfikacja branżowa na NewConnect

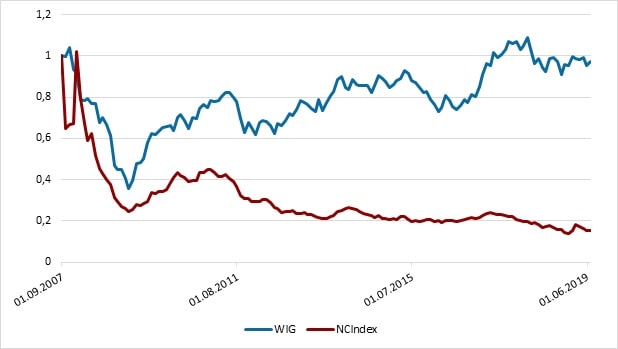

Na koniec czerwca 2019 spośród 385 spółek notowanych na NewConnect wzrosty odnotowało około 36% z nich. Dla porównania, na GPW odsetek ten wynosił ponad 52%. Warto również zestawić indeks reprezentujący notowania spółek na NewConnect z dobrze nam znanym WIG od 30 sierpnia 2007 r.

Zestawienie indeksu WIG z NCIndex (interwał miesięczny)

Oba indeksy straciły ponad 60% swojej wartości w wyniku kryzysu finansowego, jednak o ile indeks szerokiego rynku WIG po 10 latach odrobił straty, o tyle NCIndex nie podniósł się z upadku i od kilku lat pełza po parkiecie na ul. Książęcej, zachowując jedynie 20% swojej początkowej wartości z dnia powstania.

„Stairway to heaven” czy „Highway to hell”?

Dla wielu spółek NewConnect jest jedynie przystankiem na GPW. Duży parkiet kusi większą płynnością oraz prestiżem. Jak pokazują statystyki, bycie „grubą rybą w małym stawie NC” nie gwarantuje sukcesu po przenosinach do morza GPW. Dla wielu spółek awans ten okazuje się być skokiem na zbyt głębokie i szerokie wody.

Zgodnie z szacunkami Parkietu od czasu powstania rynku NewConnect ponad 60 spółek przeniosło notowania swoich akcji na GPW. Niemal połowa z nich po tej przeprowadzce straciła ponad 50% swojej wartości. Znana jest głośna swego czasu sprawa spółki informatycznej Indata, która po obiecujących początkach ogłosiła upadłość, czemu towarzyszyła atmosfera skandalu.

Kolejne dwa przykłady spółek, dla których awans na GPW okazał się zabójczy to Sco-Pak i Cube ITG. Pierwsza z nich od początku swojego istnienia straciła ponad 99% swojej wartości, jest aktualnie w trakcie restrukturyzacji i o ile nie znajdzie strategicznego inwestora i nie dojdzie do porozumienia z wierzycielami, istnieje znaczne ryzyko jej upadłości. Druga również jest na ponad 99% minusie i czeka na restrukturyzację.

Sco-Pak – notowania od debiutu na NC

Cube ITG – notowania od debiutu na NC

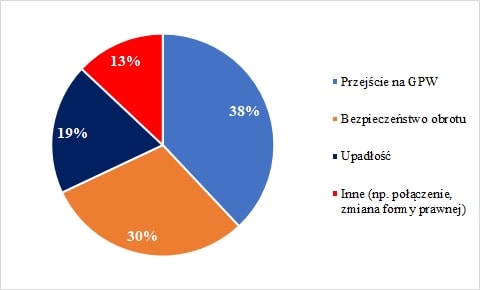

Okazuje się, że nie tylko awans na GPW jest gwoździem do trumny dla niemal połowy spółek z NC. Również już na samym małym parkiecie występuje duży odsetek porażek. Według danych GPW za okres 2008 – 2014 upadłość jest powodem wykluczenia z NC w niemal 19% przypadków. Bezpieczeństwo obrotu – w niemal 30%.

Przyczyny wykluczenia z obrotu na NewConnect w latach 2008-2014

Zgodnie ze wspomnianym artykułem Gazety Giełdy Parkiet wartość akcji spółek, które przeniosły się z NC na GPW od czasu debiutu spadła o ponad 20%. Jednak, jak mówi znane przysłowie, „średnio, wychodząc z psem na spacer mamy po 3 nogi”. Warto mieć świadomość, że oprócz wielkich przegranych znaleźć można również kilka spektakularnych sukcesów. Pomimo, że stanowią raczej wyjątek, niż regułę, to warto wspomnieć o 3 spółkach.

Troje wspaniałych z rynku NewConnect

Niekwestionowaną gwiazdą New Connect, a potem GPW jest spółka 11 bit studios, która od dnia debiutu na NC 28.10.2010 urosła o… prawie 10 000% (tak, dziesięć tysięcy). Awans na parkiet główny 18.12.2015 r. nie zatrzymał potencjału wzrostowego spółki, która na dzień 14.06.2019 w porównaniu z debiutem na GPW odnotowała wzrost w wysokości prawie 500%.

11 bit studios – notowania od debiutu na NC

Podobnie zachował się Mabion, który od debiutu na NC 10.08.2010 r. do 14.06.2019 dał zarobić udziałowcom ponad 455%. Od dnia debiutu na GPW 23 kwietnia 2013 r. spółka wypracowała do dziś zysk ponad 394%.

Mabion – notowania od debiutu na NC

Mówiąc o „złotych dzieciach” NewConnect trzeba pamiętać o Quercus TFI. Od czasu debiutu na NC w 11.09.2008 r. do 14.06.2019 spółka dla swoich udziałowców zarobiła ponad 226%. Przenosiny na główny parkiet 30.03.2011 r. początkowo okazały się strzałem w dziesiątkę, zwłaszcza w latach 2014-2015 r., gdy akcje osiągały swoje historyczne maksima. Finalnie, po ostatnich zawirowaniach na rynku finansowym, akcje Quercusa tracą 33,33% w stosunku do wartości z dnia debiutu na GPW.

Quercus- notowania od debiutu na NC

Poligon doświadczalny dla GPW

Wraz z otwarciem rynku NewConnect rozpoczęła się nowa era dla polskich startupów. Otrzymały one możliwość pozyskiwania finansowania, jak również sprawdzenia się na rynku, zanim zawalczą o główny parkiet GPW. Jak pokazują statystyki, nielicznym udaje się utrzymać na małym parkiecie, a nawet jeśli dojdzie do przenosin spółki na GPW, niemal połowa z awansujących podmiotów w krótkim czasie traci 50% swojej wartości. Aktualnie niecałe 20% z nich notowanych jest nad kreską w stosunku do ceny z dnia debiutu na parkiecie głównym. Czy zatem NewConnect jest „wylęgarnią” talentów czy raczej sklepem pustych obietnic? Dla spółek aspirujących do miejsca pośród innych podmiotów na WIG stanowi poligon, na którym odbywa się rynkowa selekcja naturalna. Przetrwają tylko najsilniejsi, o najlepiej ugruntowanej, długoterminowej pozycji rynkowej. W razie niepowodzenia i wykluczenia z notowań na NC – porażka boli znaczniej mniej, gdy spada się z niższego konia, niż gdyby miało to miejsce w przypadku GPW. A jak mawiał Napoleon Bonaparte: „Więcej potu na poligonie, to mniej krwi w boju”.

Do zarobienia!

Maciej Kietliński

Nota prawna: Powyższy materiał, w szczególności aktualizacje Strategii DNA Rynków, Podsumowania Tygodnia, Analizy spółek oraz Portfel DNA Rynków jest jedynie materiałem informacyjno-edukacyjnym dla użytku odbiorcy. Materiał nie powinien być w szczególności rozumiany jako rekomendacja inwestycyjna w rozumieniu przepisów „Rozporządzenia Delegowanego Komisji (UE) nr 2016/958 z dnia 9 marca 2016 r. uzupełniającego rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 596/2014 w odniesieniu do regulacyjnych standardów technicznych dotyczących środków technicznych do celów obiektywnej prezentacji rekomendacji inwestycyjnych lub innych informacji rekomendujących lub sugerujących strategię inwestycyjną oraz ujawniania interesów partykularnych lub wskazań konfliktów interesów”. Skorzystanie z materiału jako podstawy lub przesłanki do podjęcia decyzji inwestycyjnej następuje wyłącznie na ryzyko osoby, która taką decyzję podejmuje. Autorzy nie ponoszą żadnej odpowiedzialności za takie decyzje inwestycyjne. Wszystkie opinie i prognozy przedstawione w tym opracowaniu są wyrazem najlepszej wiedzy i osobistych poglądów autora na moment publikacji i mogą ulec zmianie w późniejszym okresie.

Materiały DNA Rynków, w szczególności aktualizacje Strategii DNA Rynków, Analizy spółek oraz Analizy sektorów są jedynie materiałem informacyjno-edukacyjnym dla użytku odbiorcy. Materiał ten nie powinien być w szczególności rozumiany jako rekomendacja inwestycyjna w rozumieniu przepisów „Rozporządzenia Delegowanego Komisji (UE) nr 2016/958 z dnia 9 marca 2016 r. uzupełniającego rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 596/2014 w odniesieniu do regulacyjnych standardów technicznych dotyczących środków technicznych do celów obiektywnej prezentacji rekomendacji inwestycyjnych lub innych informacji rekomendujących lub sugerujących strategię inwestycyjną oraz ujawniania interesów partykularnych lub wskazań konfliktów interesów”. Skorzystanie z materiału jako podstawy lub przesłanki do podjęcia decyzji inwestycyjnej następuje wyłącznie na ryzyko osoby, która taką decyzję podejmuje. Autorzy nie ponoszą żadnej odpowiedzialności za takie decyzje inwestycyjne. Wszystkie opinie i prognozy przedstawione w tym opracowaniu są wyrazem najlepszej wiedzy i osobistych poglądów autora na moment publikacji i mogą ulec zmianie w późniejszym okresie.