Opłaca się patrzeć na ESG podczas analizy fundamentalnej.

W 2004 roku Sekretarz Generalny ONZ Kofi Annan, opublikował propozycję ESG (Environment, Social, Governance), pisząc do CEO ponad 50 globalnych przedsiębiorstw o inicjatywie, która połączyłaby pojęcie inwestowania z ważnymi kwestiami społecznymi i środowiskowymi. W wyniku tego została utworzona międzynarodowa sieć inwestorów wspierana przez Organizację Narodów Zjednoczonych „Principles for Responsible Investments”. Jej członkowie są zobowiązani do corocznego raportowania o swojej aktywności związanej z odpowiedzialnym inwestowaniem.

Samo ESG, w dużym skrócie polega na tym, aby do swojego portfela inwestycyjnego dobierać takie spółki, które dbają o środowisko, są społecznie odpowiedzialne oraz trzymają jak najwyższe zasady ładu korporacyjnego. Wcześniej inwestorzy postrzegali elementy ESG, jako mogące negatywnie oddziaływać na finanse danej firmy i stanowiące w biznesie jedynie zbędne koszty. Obecnie częściej dostrzega się sens oceny spółki pod kątem bezpieczeństwa, odporności na zmiany klimatyczne i środowiskowe oraz przygotowania do możliwych klęsk żywiołowych zanim nastąpią. W styczniu 2020 roku, CEO BlackRock Larry Fink, napisał list do akcjonariuszy, w którym stwierdził, że zmiany klimatyczne zmienią także postrzeganie finansów. Dodał również, że zrównoważone i zintegrowane ze zmianami klimatycznymi portfele inwestycyjne mogą osiągać lepsze zwroty przy mniejszym ryzyku.

Nie jest to inwestycyjna ideologia kompletnie oderwana od rzeczywistości, bo patrząc tylko na indeksy MSCI Emerging Markets ESG Leaders oraz MSCI Emerging Markets od razu widać, że ten pierwszy radzi sobie zauważalnie lepiej. Wspominaliśmy już o tym m.in. w tekście „Inwestowanie w ESG ma sens. Pod warunkiem, że to prawdziwe ESG!”. O tym, czy warto inwestować w ESG rozmawiano też w jednym z podcastów, na które natrafiłem od JP Morgan.

Porównanie indeksu MSCI Emerging Markets ESG Leaders z MSCI Emerging Markets od 2008 r.

Dr David Kelly i Jennifer Wu rozmawiają w nim właśnie o zwiększonym zainteresowaniu inwestowaniem w ESG. Wpływ na taki wzrost zainteresowania mają mieć przede wszystkim regulacje klimatyczne i nowe technologie, bo wiele firm musi zmienić profil biznesu z powodu narastających kosztów emisji C02. W efekcie, firmy takie jak BP inwestują masę pieniędzy w zieloną energię. Drugim wskazywanym powodem są postępujące zmiany w zachowaniu konsumentów. Wiele osób zmienia samochód na elektryczny, zwraca uwagę na ślad węglowy spożywanej kawy lub ogranicza spożywanie czerwonego mięsa, co jeszcze kilka lat temu, nie było tak zauważalne. Trzecim czynnikiem ma być zwiększenie możliwości statystycznych wynikające z postępu technologicznego. Wiele „niemierzalnych” w przeszłości czynników zostaje dołączanych do coraz to nowszych ratingów, a do analizy większej ilości danych wykorzystuje się uczenie maszynowe i sztuczną inteligencję.

Inwestowanie w ESG staje się modne

Przewiduje się, że inwestycje ESG po pandemii koronawirusa i przy dalszym rozwoju aktywistycznych ruchów społecznych, wzrosną jeszcze silniej. Jeszcze przed zabójstwem przez amerykańskiego policjanta George’a Floyda w Minnesocie i zanim Covid-19 zmusił amerykańską gospodarkę do zamknięcia, firmy były wyróżniane pod względem odpowiedzialności społecznej. To trend, który był już obecny na długo przed Covidem. Teraz z kolei, gdy firmy takie jak Microsoft, Cisco, czy IBM wyraziły swoje poparcie dla protestujących w ruchach BLM i na swoich mediach społecznościowych pomagały nagłośnić tę sprawę, trend ESG jeszcze silniej przebija się do mas.

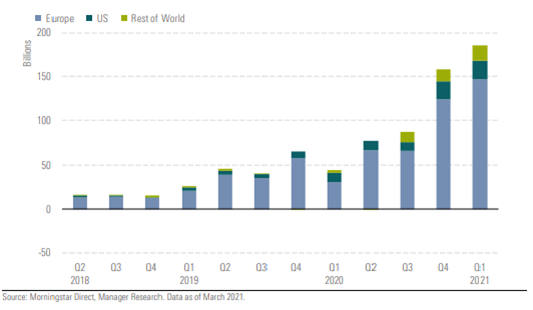

Inwestorzy naprawdę zaczęli gromadzić się w strategiach ESG. Valerie Grant, starszy menedżer portfela odpowiedzialnego za inwestowanie w Alliance Bernstein wprost mówi, że w pierwszych miesiącach pandemii, napływy do funduszy opartych o strategie ESG istotnie się zwiększyły. Z danych MorningStar wynika, że w samym tylko pierwszym kwartale 2020 roku 45,6 mld dolarów wpłynęło do globalnych funduszy zrównoważonego rozwoju (ang. Global Sustainable Fund Universe – zbiór funduszy otwartych oraz ETF stosujących kryteria ESG.) W I kwartale 2021 roku było to już z kolei aż 185,3 mld USD.

Kwartalne wpływy do funduszy Global Sustainable Fund Universe

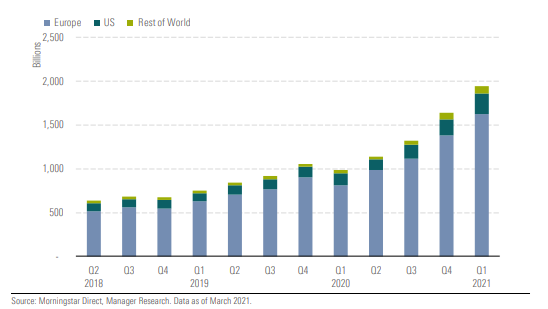

Łączne aktywa funduszy Global Sustainable Fund Universe

Podczas gdy krytycy nazywają inwestowanie ESG niejasnym, a nawet oszustwem, to jednak analitycy wciąż przewidują, że wystarczy kilka lat, żeby inwestując w oparciu o kryteria ESG, być w stanie podwoić swój kapitał. Tu warto zwrócić uwagę na słowa Jennifer Wu z podcastu, która mówi o ESG, jak o kolejnym wskaźniku, który może pomóc inwestorowi lepiej ocenić daną firmę pod kątem swojej decyzji.

Spoglądanie na ESG daje możliwość porównania, w jaki sposób oddziaływanie środowiskowo – społeczne danej firmy będzie miało wpływ na jej wyniki finansowe i pozwala rozszerzyć spektrum analizy danej firmy. Według danych opracowanych przez analityków z Morgan Stanley zainteresowanie inwestowaniem w zrównoważony rozwój wśród ogólnej populacji inwestorów wzrosło z poziomu 71% w 2015 roku do 85% w 2019. Bank of America przewiduje, że wartość inwestycji w fundusze ESG osiągnie 15-20 bilionów dolarów w ciągu następnych dwóch dekad.

Niektóre firmy wykorzystują co prawda ESG wyłącznie w celach marketingowych. Ogłaszają, że staną się bardziej przyjazne dla środowiska, otrzymują dofinansowanie od inwestorów, a następnie niewiele się zmienia w ich biznesie. Przykładem może być firma Volkswagen, która przed wybuchem afery przez kilka lat (2009-2015) sprzedawała „zielone” samochody, a wcale takie zielone nie były. Dopiero po skandalu jej ratingi zostały obniżone. Po wybuchu skandalu w 2015 roku MSCI obniżyło rating Volkswagena z BBB do CCC.

Z drugiej strony były też przypadki, gdy rating ESG został obniżony wyprzedzająco po pierwszych niepokojących sygnałach przed większą wpadką w firmie. Firma z branży kredytowej Equifax została obciążona karą 700 milionów dolarów za wyciek danych, do którego doszło w 2017 roku. Skradziono z firmy imiona, nazwiska, numery ubezpieczeń społecznych oraz w przypadku około 200 tys. osób numery kart kredytowych. Rating ESG Equifax został obniżony już rok wcześniej właśnie z powodu zaniedbań w zabezpieczeniach danych. Według danych MSCI w latach 2016 – 2017, jeszcze przed wybuchem afery o wycieku danych Equifax znajdował się w dolnej ćwiartce firm z najgorszym wynikiem punktowym w kategoriach Financial Product Safety oraz Privacy & Data Security w porównaniu do konkurencyjnych firm z tej samej branży. Warto więc zwrócić czasem uwagę przed inwestycją na to, jak oceniana jest pod względem ESG.

Historia ratingu ESG firmy Equifax.

Podkreślę jednak, że nawet bardzo wysoki ranking ESG w żadnych stopniu nie gwarantuje, że dana spółka będzie osiągać dobre wyniki. Nie ma ponadto żadnych jednoznacznych standardów ESG, które miałyby przestrzegać wszystkie spółki. Przedsiębiorstwa, takie jak MSCI starają się zbierać i analizować dane ESG, by umożliwić inwestorom podejmowanie lepszych decyzji. MSCI posiada ponad tysiąc funduszy Indeksowych ESG oraz ratingi wydane dla ponad 8500 firm. Kryteria ESG różnią się dla firm w zależności od sektora, w którym dana spółka działa. Na przykład dla kopalni będą to głównie wskaźniki śladu węglowego, czy przestrzegania zasad BHP wśród pracowników, dla firmy z branży IT większy udział w ogólnej ocenie będzie stanowić poziom zabezpieczenia przechowywanych danych, a dla przedsiębiorstwa handlowego szczegółowo zanalizowany i poddany ocenie zostanie jego łańcuch dostaw.

ESG powinno być częścią analizy fundamentalnej

Dołączenie analizy ESG do analizy fundamentalnej wydaje się więc być naprawdę sensowne. Wysokie odczyty rankingów ESG mogą oznaczać stosunkowo wysoką „odporność”. W Unii Europejskiej i na świecie coraz więcej słyszy się o kolejnych regulacjach, czy ograniczeniach nakładanych na firmy w związku ze zmianami klimatycznymi oraz stale rosnącymi kosztami uprawnień do emisji CO2. Korporacje, które już od lat pracują nad neutralnością klimatyczną, będą na pewno lepiej przygotowane do przyszłych ograniczeń. Bardziej prawdopodobne jest więc, że ich rozwój przebiegać będzie płynnie, bez konieczności nagłych i kosztownych zmian w prowadzonej działalności. Wysokie odczyty mogą też świadczyć o dobrych relacjach firmy z pracownikami i klientami, co zdecydowanie zmniejsza szansę na wystąpienie jakiejś dużej afery w przyszłości.

Brak ogólnoświatowych, jednoznacznych, standardów ESG generuje co prawda pewien problem dla analizy, ale polecam obejść go, zwracając podczas analizy uwagę po prostu na oceny dokonane przez niezależne instytucje. Rankingi MSCI są dla mnie w zupełności wystarczające. Tym bardziej że w wielu firmach ESG to tylko pusty marketingowy slogan, a nie faktycznie działania.

Inwestowanie w ESG w pewnym stopniu porównałbym do inwestowania w spółki dywidendowe. Dywidendowe krowy często charakteryzują się lepszą kondycją finansową i są bardziej odporne na giełdowe spadki (zwłaszcza te z długą historią wypłaty dywidendy). Jednak nie każda firma dzieląca się zyskiem z akcjonariuszami będzie przecież dobrą inwestycją. Istnieje wiele firm zadłużonych po uszy, które pomimo tego nadal płacą dywidendy, jaki i wiele innych, które od lat radzą sobie świetnie, a cały swój zysk reinwestują (choćby Facebook, czy Google). Podobnie jest ze wskaźnikiem ESG, który może, ale wcale nie musi wyznaczać dobrej okazji na giełdzie.

Jestem za inwestowaniem w spółki z wysoką jego wartością, bo często oznacza on spółkę etyczną, z wizją na przyszłość, o ugruntowanej pozycji na rynku i niższym ryzykiem, ale nie zalecałbym nikomu opierania się wyłącznie na tym jednym wskaźniku. Wskaźnik ESG może być dobry dodatkiem do analizy fundamentalnej, ale nie jej zamiennikiem. Tu warto dodać jeszcze przypomnienie o wspominanym już przeze mnie tekście „Inwestowanie w ESG ma sens. Pod warunkiem, że to prawdziwe ESG!”. Na warszawskiej giełdzie również znajdziemy bowiem indeks WIG-ESG. Nie daj się jednak zwieść, bo to tak naprawdę indeks WIG-60, a z selekcją na bazie spółek ESG nie ma on absolutnie nic wspólnego.

Do zarobienia,

Roman DźWIG

Materiały DNA Rynków, w szczególności aktualizacje Strategii DNA Rynków, Analizy spółek oraz Analizy sektorów są jedynie materiałem informacyjno-edukacyjnym dla użytku odbiorcy. Materiał ten nie powinien być w szczególności rozumiany jako rekomendacja inwestycyjna w rozumieniu przepisów „Rozporządzenia Delegowanego Komisji (UE) nr 2016/958 z dnia 9 marca 2016 r. uzupełniającego rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 596/2014 w odniesieniu do regulacyjnych standardów technicznych dotyczących środków technicznych do celów obiektywnej prezentacji rekomendacji inwestycyjnych lub innych informacji rekomendujących lub sugerujących strategię inwestycyjną oraz ujawniania interesów partykularnych lub wskazań konfliktów interesów”. Skorzystanie z materiału jako podstawy lub przesłanki do podjęcia decyzji inwestycyjnej następuje wyłącznie na ryzyko osoby, która taką decyzję podejmuje. Autorzy nie ponoszą żadnej odpowiedzialności za takie decyzje inwestycyjne. Wszystkie opinie i prognozy przedstawione w tym opracowaniu są wyrazem najlepszej wiedzy i osobistych poglądów autora na moment publikacji i mogą ulec zmianie w późniejszym okresie.