Sprzedaje Największą Spółkę! Dlaczego Buffett Zmniejszył Pozycję w Apple?!

Warren Buffett uznawany przez wielu za najlepszego inwestora w historii po raz pierwszy zainwestował w akcje Apple w 2016 roku. Od dawna wypowiadał się na temat Apple pozytywnie, ale teraz… coś jakby się zmieniło, a w pierwszym kwartale 2023 roku Buffett mocno ograniczył swoją inwestycję w Apple.

Od czasu, jak sztuczna inteligencja coraz bardziej podbija serca inwestorów, a kursy Nvidia czy Meta rosną do nieba, coraz częściej pojawiają się głosy o rosnących przed Apple wyzwaniach. Firma, która słynęła z innowacji, dziś zachowuje się jakby zapomniała o swoich korzeniach. Może Buffett też to zauważył?

| Czego dowiesz się z materiału? | Powiązane wpisy |

|---|---|

| Dlaczego Buffett sprzedał Apple? | https://dnarynkow.pl/inwestycje-ktore-moga-dac-ci-nawet-100-zysku-do-2030-roku/ |

| Czy akcje Apple to dalej dobra inwestycja? | https://dnarynkow.pl/inwestycje-ktore-moga-dac-ci-nawet-100-zysku-do-2030-roku/ |

Załóż konto na Freedom24 i odbierz od 3 do 20 darmowych akcji o wartości nawet 800 USD każda!

Ja inwestuję tutaj: https://bit.ly/darmowe-akcje-freedom.

Sprzedaje Największą Spółkę! Dlaczego Buffett Zmniejszył Pozycję w Apple?!

Sprzedaż akcji Apple przez Buffetta

Buffett czasami zmniejszał trochę swoje różne pozycje, ale tym razem mowa o sprzedaży łącznie 115 milionów akcji Apple, co zmniejszyło udział Apple w jego portfelu z 50.19% o 13 punktów procentowych! To już nie była mała sprzedaż i mała realizacja zysków. Jednak Buffett zapytany o tą sprzedaż odpowiedział, że jego poglądy na Apple się nie zmieniły i dalej sądzi, że na koniec roku Apple będzie posiadał największy udział w jego portfelu inwestycyjnym.

Tym dziwniejsza jest w takim razie tak duża sprzedaż, bo Buffett nigdy nie słynął z tego, że realizował częściowe zyski z akcji, co do których miał silne przekonanie, że będzie je trzymał dalej w przyszłości.

Co w takim razie kierowało Buffetem w decyzji o sprzedaży? Jak sam twierdzi, uważa, że biorąc pod uwagę obecną sytuację na rynkach nie widzi nic złego w tym, żeby zwiększyć trochę swoją pozycję gotówkową.

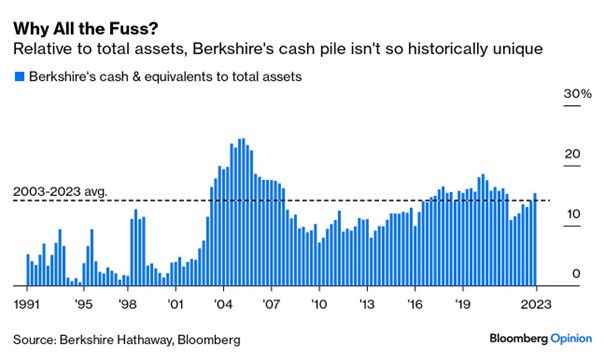

Trochę to zaskakujące biorąc pod uwagę, że jeszcze w czwartym kwartale 2023 wartość gotówki w posiadaniu Berkshire wynosiła 167,6 miliarda dolarów, co i tak było nominalnie rekordem. Obecnie na koniec marca 2024 ta rekordowa suma wzrosła już do 189 miliarda dolarów.

Robi wrażenie, ale w zasadzie… patrząc pod kątem tego, jaka jest wartość tej gotówki do wszystkich aktywów Bekrshire, to wcale nie odbiega ona istotnie od historycznych poziomów.

Zasób gotówki Berkshire w stosunku do aktywów

Polityka podatkowa jako potencjalny powód

Mimo to Buffett unikał odpowiedzi na pytania pogłębiające po co mu taka ilość gotówki, twierdząc jedynie, że nie widzi miejsc, gdzie mógłby ją dziś zainwestować, co sprawia trochę wrażenie jakby (być może) sądził, że cały rynek akcji jest dziś trochę przewartościowany.

Byłoby to dość zaskakujące, bo pomimo że amerykańskie indeksu faktycznie rosną od października 2022 roku, to jakby nie patrzeć, dopiero co przebiły swoje szczyty z 2021 roku, a jednak fundamenty spółek są dziś po trzech latach o wiele silniejsze niż wtedy. Gdyby faktycznie rynkowa hossa miałaby się skończyć dziś, to byłaby jedną z najkrótszych w całej historii, co oczywiście jest możliwe, ale to ponownie obstawianie czegoś o stosunkowo niskim prawdopodobieństwie, a Buffett nigdy nie zachowywał się jak rasowy Doktor Zagłada i nie straszył przed krachami na lewo i prawo.

Może więc pobudki do sprzedaży są bardziej przyziemne? Niedawno, o czym wspominałem zresztą też w finweeku z 28 kwietniu, pojawił się w USA pomysł na ostre podniesienie podatków związanych z rynkiem kapitałowym. Sprawa nie została jeszcze przesądzana, ale Joe Biden w swojej nowej propozycji budżetu na rok 2025 przedstawił propozycje zmian w podatkach. Jedną z podwyżek miałaby dotyczyć inwestorów, którzy posiadają aktywa netto przekraczające 100 milionów dolarów. Buffett i całe Berkshire łapie się do tego limitu bez problemu. Zgodnie z obecną propozycją mieliby oni płacić 25% podatku od niezrealizowanych zysków. Nie od zrealizowanych, ale od NIEZREALIZOWANYCH.

Ponieważ Bufettt skupował Apple jeszcze od 2016 roku, to wartość jego niezrealizowanego zysku w tym wypadku jest kolosalna. Tymczasem standardowy dziś podatek, który musi zapłacić Berkshire przy zrealizowaniu część zysku na Apple to 21%, a więc nawet mniej niż w dziwnej propozycji Bidena.

Sam Buffett mówił na spotkaniu akcjonariuszy Berkshire, że: „rząd nie posiada naszych aktywów, ale posiada prawo do odsetka w zyskach z tych aktywów i jest w stanie zmienić wielkość tego odsetka. Dziś to 21%, ale biorąc pod uwagę obecną politykę fiskalną myślę, że wyższe podatki są bardzo prawdopodobne, a rząd będzie chciał zwiększyć ten odsetek”

Być może więc Buffett robi więc pewne ruch wyprzedzający zmiany podatkowe i przewidując, że podatki od zysków kapitałowych pójdą w górę, już dziś zabezpiecza sobie część zysków, które osiągnął na inwestycji w Apple po niższej stopie podatkowej.

Strategia Buffetta na przyszłość

Zebrana przez Buffetta gotówka nie leży odłogiem na rachunkach, ale jest inwestowana w krótkoterminowe obligacje skarbowe, które procentują dziś na około 5% rocznie. Ruszając na zakupy Buffett musiałby więc widzieć jakąś dodatkową okazję, która pozwoli na zarabianie więcej niż 10% średniorocznie i musiałby ją widzieć wśród największych spółek.

Dlaczego 10%? Cóż… jeśli 5% jest ofertą kompletnie bez ryzyka, to naturalnym jest, że oczekujesz więcej od podejmowania ryzyka, a jeśli do tego uwzględnisz przewidywanie, że być może czeka Cię 25% podatku od niezrealizowanych zysków, to również musisz uwzględnić go w swojej oczekiwanej stopie zwrotu ponad pewne i bezpieczne 5% z obligacji.

Berkshire w swojej skali nie jest w stanie szukać okazji pośród niewielkich spółek. Mając 189 miliardów dolarów na koncie nie będziesz szukał inwestycji, gdzie możesz zainwestować miliard albo dwa. Tymczasem faktycznie, jeśli chodzi o największe spółki z USA, to tutaj sporo krótkoterminowego potencjału mogło zostać już wykorzystane.

Inny znany inwestor, Stanley Druckenmiller również niedawno spieniężał swoje zyski z Nvidia i przenosił się na mniejsze spółki. Tylko że on w swojej skali ma o wiele łatwiej. Całe portfolio Druckenmillera to około 10 miliardów dolarów. Kompletnie inna skala działania.

Sporo wskazuje więc na to, że sprzedając akcje Apple, głównym powodem Buffetta faktycznie nie była utrata wiary w tego technologicznego giganta, ale jeśli Ty też masz je w swoim portfelu, to może warto się nad tym zastanowić.

Aktualna sytuacja Apple

Apple nie jest już tak innowacyjne, jak kiedyś. Klienci nie są skłonni do odświeżania swoich telefonów czy laptopów równie często, jak kiedyś, co wprost uderza w biznes Apple. Spółka starała się wprowadzać na rynek nowe produkty, ale na razie nie ma w tym wiele sukcesów.

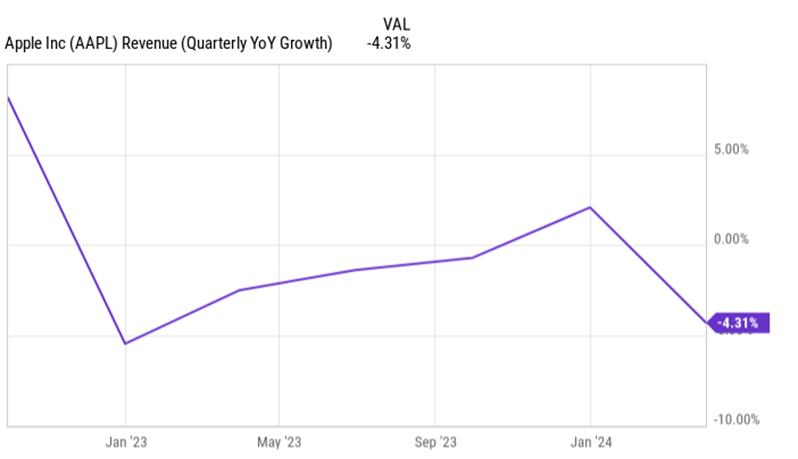

Gogle Apple Vision Pro nie sprzedają się najlepiej i trzeba było ograniczyć ich produkcję. Sprzedaż samych iPhone również jest obecnie w stagnacji. Projekt elektrycznego samochodu został zamknięty, a wszystko to przełożyło się na kolejny spadek przychodów Apple w pierwszym kwartale 2024 w ujęciu r/r oraz kolejny spadek w ujęciu kwartał do kwartału.

Roczny kwartalny wzrost przychodów Apple Inc (AAPL)

Podstawowa działalność biznesowa Apple ma dziś spore problemy i jak na razie trochę brak pomysłów, jak z nich wyjść. Nawet ostatnia premiera nowego iPada nie obyła się bez skandalu. Reklama promująca nowy produkt została przez firmę zdjęta, a sama spółka wystosowała za nią przeprosiny. Nie do pomyślenia byłoby kiedyś, że Apple zaliczy taki falstart i to w marketingu.

Interesujące będzie obserwowanie wyników Apple za drugi kwartał 2024. Kurs wydaje się ostatni dyskontować jednak pozytywne ich zaskoczenie, na co mogłyby wskazywać dane o wzroście sprzedaży iPhone w Chinach. Może więc jednak tym razem Buffett się pomylił?

Załóż konto na Freedom24 i odbierz od 3 do 20 darmowych akcji o wartości nawet 800 USD każda!

Ja inwestuję tutaj: https://bit.ly/darmowe-akcje-freedom.

Materiały DNA Rynków, w szczególności aktualizacje Strategii DNA Rynków, Analizy spółek oraz Analizy sektorów są jedynie materiałem informacyjno-edukacyjnym dla użytku odbiorcy. Materiał ten nie powinien być w szczególności rozumiany jako rekomendacja inwestycyjna w rozumieniu przepisów „Rozporządzenia Delegowanego Komisji (UE) nr 2016/958 z dnia 9 marca 2016 r. uzupełniającego rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 596/2014 w odniesieniu do regulacyjnych standardów technicznych dotyczących środków technicznych do celów obiektywnej prezentacji rekomendacji inwestycyjnych lub innych informacji rekomendujących lub sugerujących strategię inwestycyjną oraz ujawniania interesów partykularnych lub wskazań konfliktów interesów”. Skorzystanie z materiału jako podstawy lub przesłanki do podjęcia decyzji inwestycyjnej następuje wyłącznie na ryzyko osoby, która taką decyzję podejmuje. Autorzy nie ponoszą żadnej odpowiedzialności za takie decyzje inwestycyjne. Wszystkie opinie i prognozy przedstawione w tym opracowaniu są wyrazem najlepszej wiedzy i osobistych poglądów autora na moment publikacji i mogą ulec zmianie w późniejszym okresie.