Nowy prezydent, stare problemy. Czego naprawdę potrzebuje polska gospodarka?

W tym materiale nie będziemy roztrząsać, co oznacza wybór Karola Nawrockiego na Prezydenta Polski – bo dla gospodarki i rynku finansowego ma to, jak tłumaczyliśmy ostatnio, marginalne znaczenie. Znaczenie ma za to coś innego: Polacy kupują na potęgę, a sprzedaż detaliczna wystrzeliła!

Co to oznacza dla PKB, inflacji i naszego modelu rozwoju? Czy Polska faktycznie przebiła się do grona 20 największych gospodarek świata? I dlaczego coraz więcej raportów ostrzega, że to ostatni moment, by przestawić się na nowy tor?

Na koniec przyglądamy się kursom Wirtualnej Polski i Benefit Systems – spółek, które ostatnio mocno namieszały na GPW.

Sprawdź cały materiał i dowiedz się, co naprawdę napędza polską gospodarkę i które spółki mogą na tym skorzystać.

Nowy prezydent, stare problemy. Czego naprawdę potrzebuje polska gospodarka?

Gospodarka przyspiesza

Gospodarka w Polsce nie zwalnia i to jest najważniejszy wątek. Zaliczyliśmy najlepszy wynik wzrostu sprzedaży detalicznej od trzech lat. Zamiast prognozowanego wzrostu na poziomie około 4%, sprzedaż podskoczyła aż o 7,6% w porównaniu z rokiem ubiegłym.

Tak dobry odczyt to zasługa nie tylko późnej Wielkanocy, ale też wyraźnej poprawy nastrojów wśród, co już teraz wskazuje, że konsumpcja w całym drugim kwartale będzie solidna.

Skala wzrostu zaskoczyła w niemal wszystkich kategoriach produktów. Sprzedaż żywności wzrosła o prawie 10% rok do roku. To akurat niemal wyłącznie efekt przesunięcia świąt i jest zgodna z tym, co historycznie obserwujemy przy zmianie terminu Wielkanocy.

Ale poza żywnością mamy wzrost o 15% sprzedaży samochodów. Wydawało się, że po wzroście rejestracji aut rynek zacznie się wyciszać, ale dane sugerują, że nadal trwa nadrabianie zaległości po wcześniejszych problemach z dostępnością aut kilka miesięcy temu.

Mocny wzrost kontynuuje też sprzedaż mebli i artykułów RTV i AGD.

Czy to początek nowego boomu konsumpcyjnego?

Czy to w końcu początek boomu konsumpcyjnego? Trudno na razie jasno powiedzieć, że to trwały długi trend. Do takich wniosków potrzeba jeszcze trochę miesięcy nowych danych. Mimo to ewidentnie rośnie gotowość do wydawania pieniędzy i spada potrzeba nadmiernego oszczędzania.

Polacy wracają więc do bardziej normalnego i znanego sobie modelu konsumpcji, w którym bieżące dochody przeznaczają nie tylko na podstawowe potrzeby, ale także na zakupy dóbr trwałych. To dobry sygnał dla całej gospodarki i dla wielu spółek z sektora konsumpcyjnego notowanych na GPW.

Na pewno odżycie konsumenta będzie też pomocne w dalszym przebijaniu się Polski do TOP20 krajów całego świata.

Polska gospodarka – sukcesy i wyzwania

Niedawno na światło pokazano w tym kontekście ciekawy raport Spotdata i Fundacji Przyjazny Kraj na temat naszej gospodarki. Jakie płyną z niego wnioski?

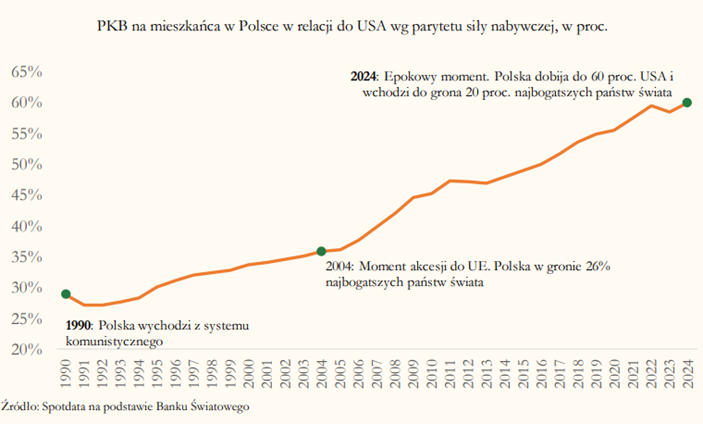

Polska osiągnęła w 2024 roku naprawdę imponujący poziom rozwoju – PKB na mieszkańca przekroczył w końcu 60% wartości notowanej w najbardziej rozwiniętych gospodarkach świata. To pokazuje, jak dużą drogę przeszliśmy od początku transformacji ustrojowej. Jeszcze 20 lat temu nasza siła nabywcza sięgała około 24% poziomu najbogatszych krajów świata. Prawie 3-krotny wzrost w 20 lat to gospodarczy ewenement na skalę świata. Jednak dalszy wzrost nie będzie już tak łatwy. Żeby iść dalej, musimy zmienić sposób, w jaki rozwija się nasza gospodarka.

Do tej pory opieraliśmy się głównie na dwóch filarach: imporcie technologii i stabilnych instytucjach. Dzięki niskim kosztom pracy i dużej wydajności udało się przyciągnąć zagraniczne inwestycje. Polska była konkurencyjna – firmy z innych krajów przenosiły do nas produkcję, dzieląc się know-how. Ten model się wyczerpuje!

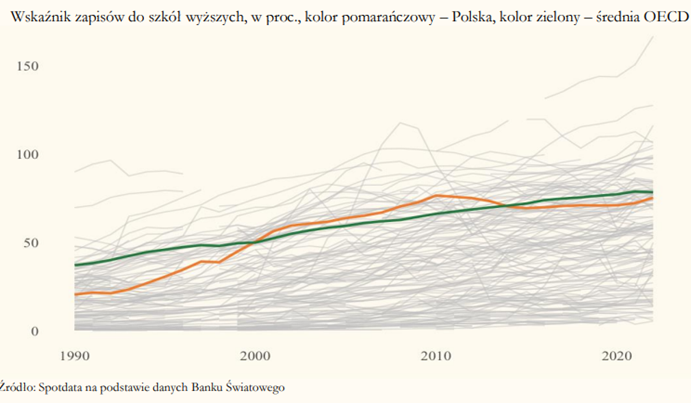

Koszty pracy rosną, a liczba pracowników maleje. Kurs złotego się umacnia, co oznacza, że polskie produkty stają się droższe za granicą. Wchodzimy też w okres starzejącego się społeczeństwa – coraz mniej osób w wieku produkcyjnym, a osoby starsze mają trudności z adaptacją do nowych technologii. Zmiany demograficzne spowolnią tempo wzrostu. Skończył się również efekt masowego awansu edukacyjnego – nie mamy już coraz większej liczby młodych, dobrze wykształconych pracowników gotowych do pracy za niskie stawki.

Światowa gospodarka także się zmienia. Coraz więcej krajów prowadzi protekcjonistyczną politykę gospodarczą, ograniczając handel i inwestycje. Reguły gry stają się bardziej skomplikowane i trudniejsze dla państw o słabszej pozycji negocjacyjnej. Polska musi się do tego dostosować.

Nowa strategia rozwoju Polski

Żeby utrzymać konkurencyjność potrzebujemy nowego podejścia, gdzie konieczne są trzy kluczowe zmiany:

Po pierwsze wzmocnienie prywatnych firm krajowych. Większość dużych firm w Polsce to spółki zagraniczne lub państwowe. Rodzime przedsiębiorstwa stanowią tylko jedną trzecią sektora. To za mało, by rozwijać własne technologie i innowacje. Potrzebujemy silnego sektora prywatnego, który będzie zdolny do ryzyka, eksperymentowania i tworzenia nowoczesnych rozwiązań.

Po drugie potrzebujemy lepszego finansowania rozwoju. Polskie firmy mają ograniczony dostęp do kapitału. Banki niechętnie finansują ryzykowne projekty, a giełda przez lata traciła na znaczeniu. Potrzebujemy sprawniejszego rynku kapitałowego i większej gotowości do inwestowania w innowacje. Bez zewnętrznego finansowania rozwój firm będzie powolny i ograniczony.

Po trzecie potrzebujemy zmiany systemu edukacji. Obecny model edukacji nie nadąża za potrzebami gospodarki opartej na wiedzy. Polska musi postawić na kształcenie przez całe życie. Tylko wtedy pracownicy będą nadążać za zmianami technologicznymi. Na razie jesteśmy pod tym względem jednym z najsłabszych krajów UE.

Polska stoi dziś przed wyborem: może wejść na nowy poziom rozwoju albo utknąć w stagnacji. Żeby osiągnąć poziom zamożności liderów, musimy przestać tylko naśladować i zacząć tworzyć własne rozwiązania. To wymaga odwagi, wizji i nowych fundamentów rozwoju. Potrzeba też pieniędzy i ponadpartyjnego zrozumienia tego. Inaczej o dalszym doganianiu najbogatszych możecie zapomnieć.

Kłopoty Wirtualnej Polski

Zrozumienie przyda się też akcjonariuszom Wirtualnej Polski, która spadła o 12% w trakcie dwóch sesji po publikacji swoich wyników finansowych.

Przychody i EBITDA były mniej więcej zgodne z prognozami analityków, ale zysk netto jednostki dominującej spadł aż o 40% i był prawie 25% poniżej oczekiwań rynku. Co się wydarzyło? Czy efektywność operacyjna spółki aż tak się pogorszyła?

Nie do końca. Za spadkiem zysku netto nie stoją problemy operacyjne, tylko jednorazowe koszty przejęcia turystycznej grupy Invia. WP sfinalizowała transakcję w pierwszym kwartale, ponosząc z tego tytułu około 5,9 mln zł kosztów. Rok wcześniej ta pozycja wynosiła zaledwie 1,6 mln zł.

Dodatkowo, mimo niższego zysku brutto, podatek dochodowy wzrósł aż o 2,6 mln zł. Powód? Zmiana w podatku odroczonym. Rok temu działał na korzyść spółki, w tym roku – przeciwnie, stał się kosztem.

To jednak kwestie raczej jednorazowe i nie do końca operacyjne. Rynek najmocniej zaniepokoił się segmentem reklamowym, który wzrósł zaledwie o 1% r/r, wobec 6% w poprzednim kwartale. Nie pomogły nowe produkty, takie jak WPartner i WP Ads, które spółka rozwija i które jeszcze na ostatniej konferencji wynikowej zapowiadały się naprawdę dobrze.

Od momentu przejęcia Invii, Wirtualna Polska przestaje być jednak przede wszystkim firmą reklamową. Zarówno pod względem przychodów, jak i EBITDA coraz bardziej przypomina spółkę turystyczną oraz e-commerce. Gdyby skorygować wyniki WPL za 2024 rok o wpływ grupy Invia, to aż 60% przychodów i 51% EBITDA pochodziłoby właśnie z turystyki.

Tymczasem segment turystyczny ma się dobrze i w pierwszym kwartale rósł o 17% na przychodach i o 21% na wyniku EBITDA. Jednak prawdziwą moc turystyki spółka pokaże dopiero w trzecim kwartale, bo to wtedy sezonowość sprzyja takim biznesom.

Nowe otwarcie dla Benefit Systems

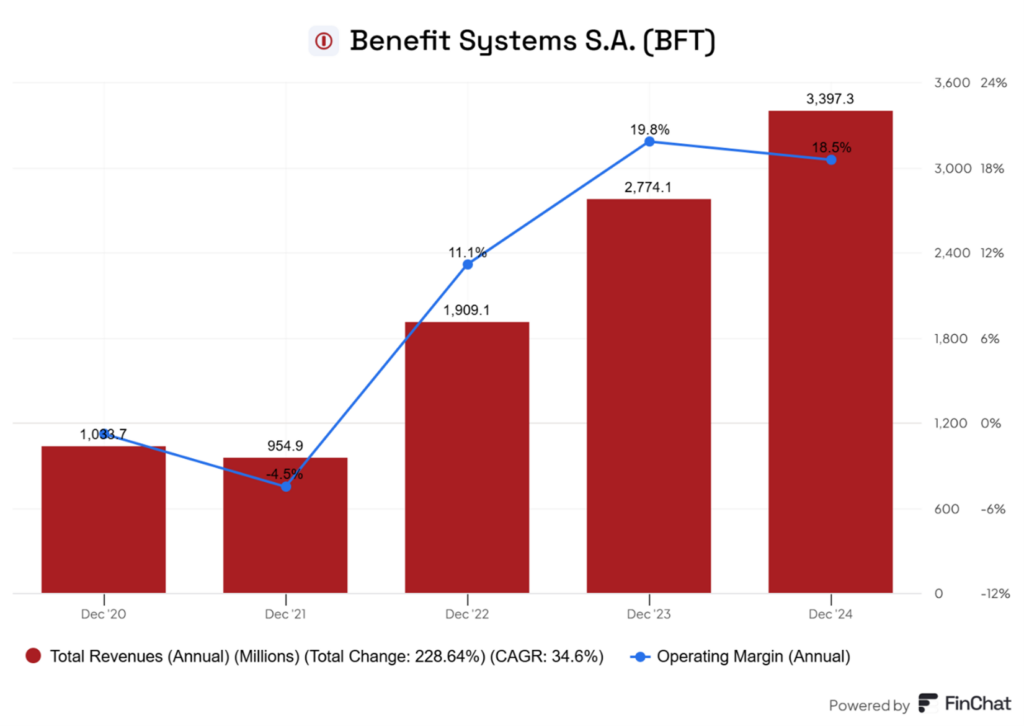

Zmieniamy temat i patrzymy na Benefit Systems. Benefit to spółka odpowiedzialna za kartę multisport i prowadzenie siłowni. Spółka pobiera opłaty od posiadaczy kart i dziali się nimi z klubami fitness, siłowniami, basenami i tak dalej. W ostatnich dniach główny akcjonariusz spółki sprzedał cały posiadany swój pakiet akcji, czyli 13,85 % udziałów. Początkowo planowano sprzedaż mniejszego pakietu (ok. 8 %), ale ze względu na duży popyt zdecydowano się zwiększyć ofertę do prawie 454 tys. akcji.

Cena ustalona na poziomie 3000 zł była o 14,5 % niższa od kursu zamknięcia z 28 maja. Transakcja miała wartość ponad 1,36 mld zł. Na następnej sesji kurs akcji spadł o 12 %.

Sprzedaż tak dużego pakietu zwiększyła udział inwestorów instytucjonalnych w akcjonariacie. Wśród największych udziałowców znajdują się dziś m.in. Generali, Nationale-Nederlanden, Allianz oraz Marek Kamola.

Zmniejszenie wpływu głównego akcjonariusza nie jest niczym negatywnym, a tempo w jakim rozeszła się cała paczka świadczy raczej o ogromnym zainteresowaniu akcjami.

Zwiększenie liczby akcji w wolnym obrocie może poprawić płynność handlu i otworzyć drogę do awansu z indeksu mWIG40 do WIG20. Obecnie Benefit Systems nie spełnia jeszcze wszystkich technicznych kryteriów wymaganych do wejścia do głównego indeksu GPW. Najbliższa rewizja indeksów odbędzie się 20 czerwca, ale prawdopodobnie dopiero w marcu 2026 r. spółka może mieć realną szansę na awans do grona największych.

W trakcie ostatnich 5 lat przychody Benefitu wzrosły ponad trzykrotnie, co przekłada się na wzrost o 35% rocznie! W tym czasie marża operacyjna z poziomów ujemnych, co oznacza stratę osiągnęła ponad 18%.

W lutym firma sfinalizowała też największe w swojej historii przejęcie – za 420 mln USD kupiła turecką sieć klubów MAC, posiadającą 120 lokalizacji. Polska staje się dla firmy za mała, a ja osobiście nie widzę tu większego ryzyka biznesowego.

Rosyjski LPG w Polsce mimo embarga

Większe ryzyko możemy widzieć przy ponownie rosnących dostawach do Polski gazu płynnego LPG z Rosji. Choć od grudnia obowiązuje embargo na import tego gazu, to dane Polskiej Organizacji Gazu Płynnego pokazują, że dostawy z Rosji nadal trafiają do Polski i to w rosnących ilościach.

Obowiązujące przepisy pozwalają jednak na pewien wyjątek. Import frakcji LPG wykorzystywanych w przemyśle rafineryjnym – takich jak n-butan czy izobutan – jest wciąż dozwolony. Te składniki mogą być legalnie sprowadzane, a następnie mieszane z innymi gazami, jak propan, i trafiają do sprzedaży jako paliwo do autogazu.

W praktyce oznacza to, że luka w przepisach pozwala na dalszy napływ rosyjskiego LPG. W pierwszym kwartale 2025 roku import z Rosji systematycznie rósł – w styczniu wyniósł 22 tys. ton, w lutym 31 tys., a w marcu już 38 tys. ton. W rezultacie Rosja odpowiadała za ponad 18% całkowitego importu LPG do Polski w tym okresie. Dla porównania – w całym 2024 roku udział ten wynosił aż 43%.

Głównym dostawcą LPG do Polski pozostaje obecnie Szwecja, skąd sprowadzany jest głównie gaz pochodzenia amerykańskiego. Trafia on do Europy drogą morską, a następnie jest przeładowywany i mieszany w szwedzkich terminalach. Podobna sytuacja dotyczy Belgii, która również pełni rolę pośrednika w dystrybucji gazu ze Stanów Zjednoczonych.

Problem pokazuje, jak trudne może być całkowite uniezależnienie się od rosyjskich surowców – nawet mimo formalnych zakazów. Pokazuje też, że polityka to jedno, a biznes to drugie. W branży gazu płynnego Rosja przez lata była jednym z głównych dostawców w regionie, a wypełnienie tej luki innymi źródłami nadal wymaga czasu i dostosowań logistycznych.

Do zarobienia!

Piotr Cymcyk

Materiały DNA Rynków, w szczególności aktualizacje Strategii DNA Rynków, Analizy spółek oraz Analizy sektorów są jedynie materiałem informacyjno-edukacyjnym dla użytku odbiorcy. Materiał ten nie powinien być w szczególności rozumiany jako rekomendacja inwestycyjna w rozumieniu przepisów „Rozporządzenia Delegowanego Komisji (UE) nr 2016/958 z dnia 9 marca 2016 r. uzupełniającego rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 596/2014 w odniesieniu do regulacyjnych standardów technicznych dotyczących środków technicznych do celów obiektywnej prezentacji rekomendacji inwestycyjnych lub innych informacji rekomendujących lub sugerujących strategię inwestycyjną oraz ujawniania interesów partykularnych lub wskazań konfliktów interesów”. Skorzystanie z materiału jako podstawy lub przesłanki do podjęcia decyzji inwestycyjnej następuje wyłącznie na ryzyko osoby, która taką decyzję podejmuje. Autorzy nie ponoszą żadnej odpowiedzialności za takie decyzje inwestycyjne. Wszystkie opinie i prognozy przedstawione w tym opracowaniu są wyrazem najlepszej wiedzy i osobistych poglądów autora na moment publikacji i mogą ulec zmianie w późniejszym okresie.