Czy USA traci zaufanie rynku? | Kupuję więcej akcji Google! | Wszyscy chwalą Polskę!

Druga runda straszenia cłami wraca. Trump z powrotem grozi… tym razem Europie i tym razem… cłami na 50%! CZy zaczynamy giełdową korektę ostatnich tygodni wzrostów?

W tle i po cichu Bitcoin przebija się na nowy szczyt, a Google prezentuje absolutnie niesamowite rozwiązania sztucznej inteligencji. Widocznie posłuchali mojego ostatniego marudzenia w jednym z filmów na nich.

Będzie też o tym, co oznacza obniżenie ratingu kredytowego dla USA i dlaczego średnio mnie to w ogóle obchodzi oraz o tym jak Xiaomi wyrasta na kolejnego technologicznego giganta, a to nawet nie połowa dzisiejszych tematów. Zapraszam!

| Najważniejsze wydarzenia tygodnia dla giełd i gospodarek | Powiązane wpisy |

|---|---|

| Trump grozi Europie | https://dnarynkow.pl/trump-wywoluje-krach-ale-na-tych-rynkach-widac-okazje-sprawdz-co-kupuje/ |

| Polska zyskuje przewagę | https://dnarynkow.pl/inwestujesz-w-polska-gielde-poznaj-wszystkie-etf-na-nasz-rynek-ktore-sa-dobre-a-ktore-omijac/ |

| Google kontratakuje AI | https://dnarynkow.pl/google-w-klopotach-ai-zabiera-rynek-akcje-najtansze-od-lat-okazja-czy-pulapka/ |

| Bitcoin bije rekordy | https://dnarynkow.pl/nowy-bitcoin-ten-sektor-ktory-moze-przyniesc-tysiace-procent-zysku-czym-sa-komputery-kwantowe/ |

| Xiaomi po tragedii | https://dnarynkow.pl/inflacja-jest-dobra-i-dlug-publiczny-jest-dobry-obalam-gospodarcze-mity/ |

Czy USA traci zaufanie rynku? | Kupuję więcej akcji Google! | Wszyscy chwalą Polskę!

Załóż konto na Freedom24 i odbierz od 1 do 20 darmowych akcji o wartości nawet 800 USD każda!

Szczegółowy opis promocji znajdziesz na: https://freedom24.club/dnarynkow_welcome

Nowy cel Trumpa: Europa

No i co? Jeszcze dosłownie tydzień temu przestrzegałem was w ostanim Finweeku przed nadmiernym optymizmem i ewentualną korektą na rynku i mamy to!

Trump postanowił zacząć drugą połowę celnego meczu i straszy Europę cłami w wysokości 50%!

Ostatnio tygodniu administracja Trumpa dogadała się z Chinami w kwestii obniżenia ceł i chwilowego zawieszenia broni, a tym razem wróciła do tradycji dowalenia przed weekendem! Prezydent USA wziął na celownik Europę i zapowiedział cła na 50% od 1 czerwca.

Po co? Część osób twierdzi, że to w celu wywarcia presji na Europę, żeby przyśpieszyć proces dochodzenia do jakichś porozumień. Inni z kolei widzą w tym sposób na zbicie rentowności amerykańskich obligacji, które zaczną wyceniać niższe tempo wzrostu PKB. Co siedzi w głowie prezydenta USA, tego nie wiemy, ale można zakładać, że po poprzednich kapitulacjach w sprawie Chin i reszty świata teraz rynek będzie odbierać wszelkie zapowiedzi co do taryf z większą rezerwą.

Mimo to reakcja rynku musiała być natychmiastowa. Szybko kontrakty terminowe na indeksy S&P 500 i Nasdaq 100 spadły odpowiednio o 1,5% i 2,0. Dodatkowo Trump zagroził też, że jeśli Apple nie przeniesie produkcji iPhone’ów do USA, to takie smartfony będą objęte 25-procentowym cłem.

Oczywiście nie będzie żadnych 50% ceł na Unię, ale to wystarczający straszak do tego, aby ruszyć negocjacje do przodu. Trump potrzebuje więcej sukcesów, bo jak na razie jeden Trade Deal z Wielką Brytanią i zawieszenie broni z Chinami, to trochę za mało do trąbienia sukcesów.

Polska – lider regionu?

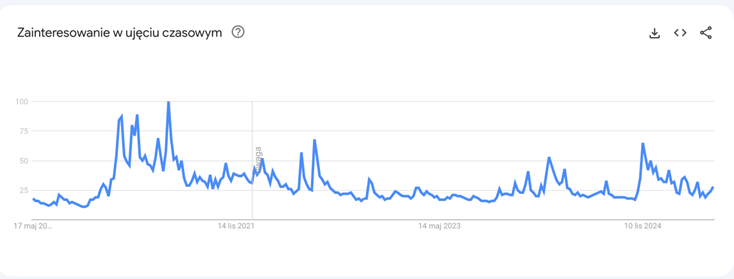

Mocno rośnie za to zainteresowanie Polską wśród inwestorów zagranicznych! Od początku roku europejski indeks Stoxx 600 wzrósł o 8%, przy ujemnym wyniku S&P 500. W tym samym czasie WIG20 dał zarobić przeszło 20%. Polska naprawdę ma realny potencjał, żeby w końcu stać się jednym z liderów rynku kapitałowego całego regionu Europy Środkowej.

Rosnące zainteresowanie europejskimi rynkami ogółem – w tym warszawską giełdą – to efekt wielu nakładających się na siebie czynników. Stany Zjednoczone są w ostatnim czasie źródłem większej niepewności i chwilowo zostały zakwalifikowane przez kapitał jako bardziej ryzykowne niż jeszcze rok temu. Rynki europejskie korzystają na tym trendzie. Zwłaszcza takie, które przed jego wystartowaniem były obiektywnie tanie. To właśnie Polska. Czy w dłuższej perspektywie jest szansa, że przełoży się to na konkretne korzyści dla krajowej gospodarki?

Zdecydowanie tak. Więcej kapitału płynącego na polski rynek kapitałowy, to lepsze warunki do finansowania biznesów, co może przekładać się na szybsze tempo rozwoju gospodarki. Giełda to nie jest narzędzie spekulacyjne, pomimo że spora część społeczeństwa tak je postrzega. Ostatni Polska była nawet bohaterem okładki The Economist.

W połowie maja z kolei w Bloombergu pokazał się artykuł, który wyróżnia nasz kraj, jako europejskiego lidera pod kątem wzrostu gospodarczego. W pierwszym kwartale 2025 roku Polska odnotowała najszybszy wzrost gospodarczy wśród krajów Europy Środkowo-Wschodniej. Głównym motorem wzrostu była rosnąca konsumpcja. Po prostu w końcu zaczęliście wydawać pieniądze.

PKB Polski wzrósł o 3,2% w ujęciu rocznym. Dla porównania, Rumunia odnotowała wzrost o 0,2%, a Słowacja o 0,9%. W obu przypadkach były to wyniki gorsze od oczekiwań.

Dane są jednoznaczne. Polska od wielu lat utrzymuje silną pozycję gospodarczą w regionie i jest niezmiennie jednym z najszybciej rozwijających się krajów. No i tu pojawia się mój problem. Tak, mieliśmy za sobą 30 lat szalonego wzrostu. Jednak nasz dotychczasowy model rozwoju NIE ZADZIAŁA na kolejne 30 lat. Jeśli na segment AI chcemy wydawać jako kraj tyle, co sam Amazon wydaje na kible w biurze, to nie zdziwmy się za 20 lat, że takie okładki i artykuły będziemy wspominać jako typową okładkową klątwę Forbes’a, na którym, gdy pojawia się opis sukcesu, to często jest opisem blisko szczytów.

Dlaczego spadek ratingu USA nikogo nie rusza

Swoje szczyty minęły też ratingi kredytowe dla USA i po tym, jak Stany Zjednoczone dostały obniżkę ratingu od agencji Moody’s już żadna z agencji nie daje Amerykanom najwyższej oceny kredytowej. Nic o tym w ostatnim finweek nie mówiłem, bo całkiem szczerze wam powiem, że to naprawdę nie ma aż takiego znaczenia, ale nie wierzyliście, więc omówmy trochę temat.

Agencja Moody’s obniżyła rating kredytowy Stanów Zjednoczonych z najwyższego poziomu Aaa do Aa1. To ostatnia z trzech największych agencji, która zdecydowała się na taki krok – wcześniej zrobiły to Fitch i S&P. S&P zrobiło to już dawno temu w 2011 roku. Fitch kilka lat temu. Teraz przyszła kolej na Moody’s.

Decyzja wynika z rosnących obaw o kondycję finansów publicznych USA, tj. szybko rosnącego długu, wysokiego deficytu i rzekomego braku działań zmierzających do ich ograniczenia.

Moody’s uzasadniło obniżkę tym, że dotychczasowe atuty amerykańskiej gospodarki nie równoważą już pogarszających się wskaźników fiskalnych. Dług publiczny przekroczył wartość PKB, a deficyt budżetowy sięga 2 bilionów dolarów rocznie, czyli wynosi ponad 6% PKB.

Jako niepokojące wskazano także rosnące koszty obsługi samego długu. Wyższe stopy procentowe, które powodują, że rząd musi wydawać coraz więcej na same odsetki. Moody’s przewiduje, że do 2035 roku deficyt budżetowy może wzrosnąć do niemal 9% PKB. Dla porównania dziś w Niemczech jest to 2,8% PKB.

Dlaczego więc nie ma to żadnego znaczenia dla rynku? W 2011 roku decyzja agencji S&P była szokiem i miała realne odbicie na wycenach ryzykownych aktywów. Była również początkiem niemałej politycznej burzy. W szczególności na samą agencję spadła mocna krytyka ze strony amerykańskich władz.

Dziś obniżenie ratingu przez ostatnia z trójki agencji jest wydarzeniem o w zasadzie zerowym wpływie. Dziwniejsze było to, że zrobili to tak późno niż że to zrobili, bo USA od daaawna łapało się w modelach scoringowych pod niższy rating. Tylko że sama jego zmiana na NIC nie wpływa. Rynek to wie, bo poza delikatną reakcją rentowności na obligacjach, nikt się tym nie przejął.

USA nie mogą zbankrutować, bo emitują dolara – globalną walutę rezerwową. To naprawdę jest takie proste. Rząd spłaca zobowiązania we własnej walucie, którą Fed może w razie potrzeby stworzyć, co sprawia, że ryzyko ich niewypłacalności jest w zasadzie zerowe.

Inne kraje np. Grecja zadłużają się w euro, nad którego emisją nie mają wpływu, więc gdy pojawił się problem, Ateny musiały prosić o pomoc UE i Międzynarodowy Fundusz Walutowy. USA tego problemu nie ma i za waszego życia mieć nie będzie.

Google wraca do gry w AI

Z problemów obronną ręką postanowiło też wyjść Google! Jeszcze niedawno przygotowywaliśmy materiał, gdzie krytykowaliśmy Google za brak zdecydowania i strach do szybszej adaptacji AI w swoich usługach. No i chyba wywołaliśmy Google do tablicy, bo jak już coś pokazali… to na grubo. Podczas konferencji Google I/O firma przedstawiła masę nowości.

Celem Google jest już nie tylko nadążenie za konkurencją, ale też odzyskanie pozycji lidera w wyszukiwaniu informacji. Najważniejsze zmiany to wprowadzenie „trybu AI” w wyszukiwarce, płatnych planów dla zaawansowanych użytkowników oraz nowych inteligentne okulary.

Nowy „AI Mode” pozwala użytkownikom w USA otrzymywać odpowiedzi generowane przez sztuczną inteligencję, zamiast tradycyjnych wyników z Internetu. Chociaż brzmi podobnie do obecnego AI Overviews, to w praktyce ma wyglądać zupełnie inaczej i klasyczne wyniki są zastąpione odpowiedziami generowanymi przez AI. Na razie jest to testowane tylko w USA.

Google rozwija również Gemini, gdzie wprowadzono nowy pakiet subskrypcyjny „AI Ultra Plan” za 250 USD miesięcznie. Oferuje on dostęp do bardziej zaawansowanego modelu AI (Gemini Ultra), narzędzi eksperymentalnych, 30 TB przestrzeni w chmurze oraz YouTube bez reklam. Google wyraźnie konkuruje tu z ofertami OpenAI i Anthropic, które również oferują podobne plany.

Firma wraca także do pomysłu inteligentnych okularów, prezentując nowe modele z oprogramowaniem Android XR. Okulary potrafią m.in. tłumaczyć rozmowy na żywo oraz odpowiadać na pytania o otoczenie użytkownika.

Na konferencji zaprezentowano także nowy model AI — Veo 3, który generuje realistyczne filmy z dźwiękiem i dialogami na bazie promptów, a także… nowość w Google Meets, które ma tłumaczyć rozmowy na żywo do wybranych języków świata.

Przypominam, że dwa lata temu szczytem AI był niezdarnie jedzący spaghetti Will Smith. To było dwa lata temu. Dwa lata. Dziś widzimy, gdzie jesteśmy i gwarantuję wam, że nikt z nas nie potrafi ogarnąć umysłem tego, gdzie będziemy za kolejne dwa lata.

Google jest świetnie spozycjonowane pod falę rozwoju AI i na pewno nie zamierzamy z niego rezygnować w ramach prowadzonego dla was portfela publicznego Freedom24.

Google ma tam 8% całkowitego udziału.

Freedom24 – ryzykowny, ale skuteczny portfel

Przypomnę, że publiczny portfel Freedom24, to portfel mający agresywnie inwestować w indywidualne spółki zagranicznie i pokazywać, że da się tym samym bić szerokie indeksy w długim terminie.

To jeden z trzech publicznie prowadzonych dla was portfeli. Jednym z nich jest publiczny portfel kwartalny oparty o funduszach ETF, którego najnowsza aktualizacja była opublikowana 13 kwietnia, który to portfel bije obecnie szerokie indeksu o już ponad… 80% w długim terminie. Mało tego, że dał lepsze stopy zwrotu, to miał też mniejsze obsunięcia.

Drugi to portfel spółek zagranicznych, ale prowadzony na bardziej defensywnych podmiotach, a trzeci to właśnie portfel Freedom24. Do portfela każdego wpłacam nowe 600 euro. Uzbierało się tam na razie 10 800 euro czystego kapitału. Kolejna dopłata już na początku czerwca.

W ostatniej aktualizacji tydzień temu informowałem, że zrezygnowałem z pozycji w Alibaba notując ostatecznie na wszystkim zysk rzędu 60% i całość tego kapitału przeniosłem na AMD. Obecnie po tym, co zobaczyłem od Google nie bardzo chcę czekać na dopłaty, żeby zwiększyć swój udział w nim. Zdecydowałem więc się na sprzedaż ServiceNow, które niewiele wnosiło do portfela ostatnio, a sama firma niczym mnie nie zaskoczyła, a i nie widać tutaj katalizatorów przed wynikami, które dopiero w lipcu. Zamknąłem więc pozycję notując niewielką 8% stratę i całość przeniosłem na akcje Google.

Pełen portfel możecie za każdym razem na bieżąco obserwować na portalu myfund, ale przestrzegam, że to ogólnie portfel BARDZO ryzykowny i jeśli ktoś ma niską tolerancję na ryzyko, to absolutnie nie powinno się nim w żadnym stopniu inspirować.

Na pewno jednak możecie go w całości odzwierciedlić na koncie we Freedom24, a niektóre z tamtejszych akcji możecie nawet dostać bezpłatnie!

Zakładając konto we Freedom24 z linka dostajecie do nawet 20 darmowych akcji o wartości do 800 dolarów każda. Jedną akcję możecie dostać już za depozyt zaledwie 1000 euro.

Żeby odebrać darmowe akcje trzeba założyć konto z linka, wpłacić odpowiedni depozyt i podać kod promocyjny i już. Odebrać można 1, 4, 10 albo nawet 20 akcji. Wszystko zależy, ile wpłacicie.

Wpłata 1000 euro daje wam jedną akcje, ALE jeśli w okresie promocji uzupełnicie depozyt do kolejnego progu np. 4 akcji od wpłaty 5000 euro, to dostaniecie kolejne itd.

Żałować pozostaje jedynie, że to portfel, gdzie założenia nie dają możliwości inwestycji w kryptowaluty, no ale przynajmniej mamy jakieś proxy na krypto w postaci Marathon Digital Holdings.

Bitcoin znów na szczycie

Tymczasem Bitcoin osiągnął nowy rekord ceny, przekraczając poziom 111 000 dolarów, co było wynikiem rosnącego optymizmu związanego z możliwym uregulowaniem rynku kryptowalut w USA. Wzrost ten był napędzany m.in. postępami w pracach nad ustawą o stablecoinach, która po wycofaniu sprzeciwu części Demokratów trafiła pod obrady Senatu.

Ustawa zakłada m.in. jednolite zasady dla krajowych i zagranicznych emitentów oraz ostrzejsze regulacje przeciwdziałające praniu pieniędzy. Takie regulacje sprawią, że sektor finansowy zacznie przychylniej spoglądać na stablecoiny i zachęci do ich wykorzystywania we własnych operacjach.

Na rynku opcji zauważalny jest wzrost zainteresowania zakładami na dalszy wzrost Bitcoina – szczególnie na poziomach 110 000, 120 000, a nawet 300 000 dolarów, z datą wygaśnięcia w… czerwcu. Zwolnijcie koledzy. 300 tysięcy USD tam w czerwcu nie zobaczycie, ale to nie mzienia mojego pozytywnego nastawienia do krypto. Zwłaszcza do Bitcoina.

Otwarte pozycje na kontraktach terminowych CME na Bitcoina wzrosły o 23% od tegorocznego minimum w kwietniu. Z kolei do funduszy ETF powiązanych z Bitcoinem napłynęło w maju już 3,6 miliarda dolarów.

Bitcoin od początku roku zyskał około 14%, wyraźnie pokonując inne ryzykowne aktywa, takie jak amerykańskie akcje – indeks Nasdaq 100 stracił w tym czasie około 2%.

W tych całych wzrostach cieszy na pewno, że o krypto jest dalej względnie cicho i daleko nam do hype, które wiele razy widzieliśmy. Znamiennym pozostaje też, że patrząc na napływy kapitału widać, że to jeszcze nie ulica kupuje głównie BTC, ale instytucje. Do FOMO daleka droga.

Cios dla zielonej energii w USA

Podobnych sukcesów nie mogą odtrąbić akcjonariusze amerykańskich firm z sektora energii słonecznej, które gwałtownie spadły po tym, jak Izba Reprezentantów przegłosowała ustawę podatkowo-budżetową zaproponowaną przez Prezydenta Trumpa. Projekt przewiduje likwidację wielu dotychczasowych dotacji dla zielonej energii, co poważnie uderza w branżę odnawialnych źródeł energii.

Największe spadki zanotowały akcje Sunrun, które straciły aż 41% wartości. SolarEdge i Enphase Energy spadły odpowiednio o 26% i 17,7%.

Projekt ustawy, określany przez Trumpa jako „jedna wielka piękna ustawa”, przewiduje m.in. wycofanie przywilejów przyznanych w ramach ustawy Inflation Reduction Act przyjętej za prezydentury Bidena. Zniesione mają zostać dotacje na ograniczanie emisji gazów cieplarnianych oraz na zakup elektrycznych pojazdów ciężarowych.

Jedną z kluczowych zmian jest likwidacja federalnej ulgi podatkowej w wysokości 30% dla osób montujących panele słoneczne na dachach domów. To poważne utrudnienie dla sektora, który opierał się na tego typu zachętach finansowych.

Chociaż branża spodziewała się stopniowego wygaszania ulg podatkowych dla energii słonecznej i wiatrowej, nowa wersja ustawy znacząco przyspiesza ten proces. Zgodnie z zapisami projektu, aby zachować prawo do ulg, inwestycje muszą ruszyć w ciągu 60 dni od wejścia ustawy w życie i zakończyć się do końca 2028 roku.

Obecnie projekt trafi do Senatu. Branża czystej energii ma nadzieję, że w trakcie dalszych prac legislacyjnych uda się cofnąć lub złagodzić kontrowersyjne zmiany. Przedstawiciele przemysłu zapowiadają aktywny lobbing.

FICO: monopol ma swoją cenę

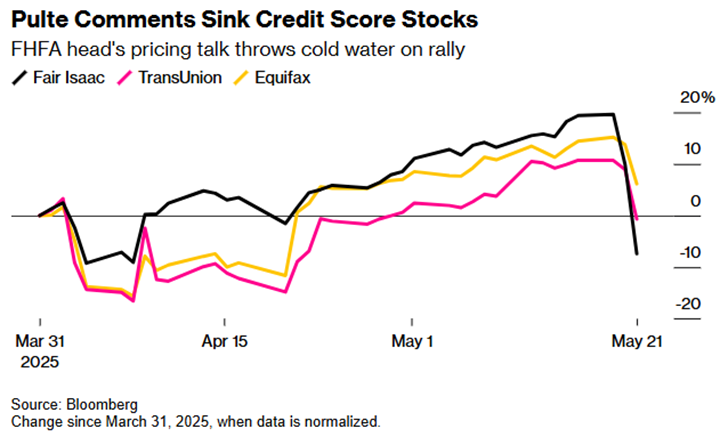

W środę do piekła spadły też akcje firmy Fair Isaac Corporation zaliczając najgorszy dzień od marca 2020 roku. FICO to amerykańska firma specjalizująca się w ocenie ryzyka kredytowego i zaawansowanej analityce. Jej flagowym produktem jest FICO Score – standardowy wskaźnik zdolności kredytowej używany przez banki, instytucje finansowe i firmy ubezpieczeniowe na całym świecie.

Powodem spadków były tym razem wypowiedzi szefa Federalnej Agencji Finansowania Mieszkalnictwa (FHFA), który publicznie zakwestionował aktualne ceny raportów kredytowych. FICO straciło aż 16% wartości, a towarzyszące mu agencje raportujące dane kredytowe — TransUnion i Equifax — odpowiednio 8,8% i 6,7%.

Szef FHFA, Bill Pulte, wyraził zaniepokojenie rosnącymi kosztami pozyskiwania danych kredytowych. W mediach społecznościowych zwrócił uwagę, że niektóre raporty są dziś dwukrotnie droższe niż za czasów poprzedniej prezydentury Donalda Trumpa. Dodatkowo podczas konferencji zapowiedział, że FHFA rozważa przejście z obecnego modelu „tri-merge” (czyli raportowania z trzech biur kredytowych) na tzw. „bi-merge”, który opierałby się tylko na danych z dwóch agencji. Taki krok mógłby ograniczyć koszty dla instytucji finansowych, ale jednocześnie uderzyć w przychody firm takich jak FICO, Equifax czy TransUnion.

Spółka, która do tej pory uchodziła, za fantastycznego monopolistę z ogromną fosą ekonomiczną zawaliła się na fali kilku słów jednego przedstawiciela administracji. To pokazuje, że bycie monopolistą też ma swoje ryzyka. Regulator zawsze może uznać, że czas twój monopol zakończyć.

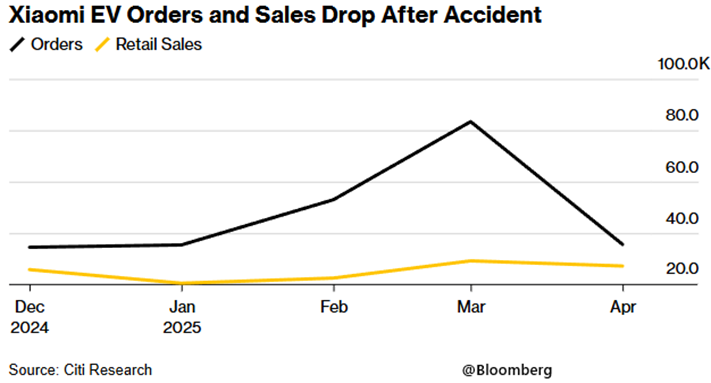

Xiaomi: transformacja po tragedii

Coraz bliżej może nie monopolu, ale samowystarczalności jest z kolei chiński gigant technologiczny Xiaomi, który zaprezentował swoje najnowsze osiągnięcia, w tym pierwszy SUV i nowy chip mobilny własnej produkcji. To część strategii firmy mającej na celu rozszerzenie działalności poza tanią elektronikę użytkową i odbudowanie zaufania po śmiertelnym wypadku z udziałem jednego z aut elektrycznych SU7. 29 marca 2025 roku doszło do tragicznego wypadku z udziałem sedana Xiaomi SU7. Auto poruszało się w trybie asystenta jazdy z prędkością około 116 km/h, a samochód uderzył w barierkę dźwiękochłonną. Po uderzeniu pojazd stanął w płomieniach, w wyniku czego zginęły trzy studentki. W efekcie zamówienia na pojazdy Xiaomi spadły w kwietniu.

Podczas jubileuszowego wydarzenia z okazji 15-lecia firmy, założyciel Lei Jun pokazał nowy model elektrycznego SUV-a o nazwie YU7. Samochód ma długość 5 metrów, zasięg do 760 km i przyspieszeniu do 100 km/h w zaledwie 3,2 sekundy – szybciej niż Tesla Model Y. Auto trafi na rynek najwcześniej w lipcu, ale nie podano jeszcze jego ceny ani nie uruchomiono przedsprzedaży.

Firma planuje przeznaczyć dodatkowo około 28 miliardów dolarów na badania i rozwój w ciągu najbliższych pięciu lat. To kolejny etap transformacji Xiaomi z producenta tanich smartfonów w zaawansowaną firmę technologiczną. Wcześniej ogłoszono także 10-letni plan inwestycji 7 miliardów dolarów w rozwój własnych procesorów mobilnych, wzorując się na osiągnięciach Huawei z układem Mate 60 Pro.

Poza motoryzacją i chipami, Xiaomi stawia oczywiście na sztuczną inteligencję. Firma zaprezentowała swój własny duży model językowy o nazwie MiMo, będący odpowiedzią na rosnące zainteresowanie technologiami AI w Chinach.

Ambicje Lei Juna sięgają daleko – projekt samochodów elektrycznych, wart 10 miliardów dolarów, określa jako swoją ostatnią misję jako przedsiębiorcy. Mimo niedawnych problemów i wątpliwości związanych z bezpieczeństwem, Xiaomi nie zamierza zwalniać tempa i stawia na innowacje, które mają na nowo zdefiniować markę.

Do zarobienia!

Piotr Cymcyk

Załóż konto na Freedom24 i odbierz od 1 do 20 darmowych akcji o wartości nawet 800 USD każda!

Szczegółowy opis promocji znajdziesz na: https://freedom24.club/dnarynkow_welcome

Materiały DNA Rynków, w szczególności aktualizacje Strategii DNA Rynków, Analizy spółek oraz Analizy sektorów są jedynie materiałem informacyjno-edukacyjnym dla użytku odbiorcy. Materiał ten nie powinien być w szczególności rozumiany jako rekomendacja inwestycyjna w rozumieniu przepisów „Rozporządzenia Delegowanego Komisji (UE) nr 2016/958 z dnia 9 marca 2016 r. uzupełniającego rozporządzenie Parlamentu Europejskiego i Rady (UE) nr 596/2014 w odniesieniu do regulacyjnych standardów technicznych dotyczących środków technicznych do celów obiektywnej prezentacji rekomendacji inwestycyjnych lub innych informacji rekomendujących lub sugerujących strategię inwestycyjną oraz ujawniania interesów partykularnych lub wskazań konfliktów interesów”. Skorzystanie z materiału jako podstawy lub przesłanki do podjęcia decyzji inwestycyjnej następuje wyłącznie na ryzyko osoby, która taką decyzję podejmuje. Autorzy nie ponoszą żadnej odpowiedzialności za takie decyzje inwestycyjne. Wszystkie opinie i prognozy przedstawione w tym opracowaniu są wyrazem najlepszej wiedzy i osobistych poglądów autora na moment publikacji i mogą ulec zmianie w późniejszym okresie.

Cześć,

dlaczego nie udostępniacie historii w myfund? Ostatnio jak sprawdzałem wasz portfel to na ServiceNow było jakie -5%. Teraz piszesz, że zamknąłeś ze stroną -8%. OK rozumiem, że 3% to się mogło zmienić w moment, ale tydzień temu pisałeś o Allibaba i tam było +35-40% vs. 60% o których mówiłeś w materiale.

Czy wszystkie transakcje są rejestrowane w waszym portfelu na myfund? Czy tylko ich jakaś część? Z czego mogą wynikać te rozbieżności?

Pozdro.

60% odnosi się do zysku z całej pozycji Alibaba. Przecież to było zamykane w paczkach. Na niektórych biło +80%, na innych +40%. Overall pozycja cała dała solidne 60% up.

Historia nie jest i nie będzie udostępniana, bo można wtedy ustawić sobie alerty, gdy transakcja zostanie dokonana i powielać portfel 1:1 w czasie 1:1. Portfel ma być inspiracją. Nie macie go kopiować.

OK. dzięki za wyjaśnienie. Teraz to jest zrozumiałe.

Co do historii transakcji – przecież można dodać info o transakcji z opóźnieniem – np. w momencie publikacji filmu na YT.

Wasz portfel w rzeczywiście traktuję jako inspiracje – nie kupowałem „z Wami” Tesli bo odstraszyła mnie wysoka EV/EBITDA – pomimo wówczas kiepskiego PR na tych akcjach. Ominęła mnie co prawda fala wzrostów późnej jesieni – ale dziś u Was Tesli też już nie ma i nie żałuję. Wcześniej też kupiłem NOVO (o którym sporo wcześniej słyszałem u Was) i cieszy, że pojawiło się też u Was w portfelu – confirmation bias działa 😉

Drugi to portfel spółek zagranicznych defensywny. Gdzie można informacje o tym portfelu znaleźć?